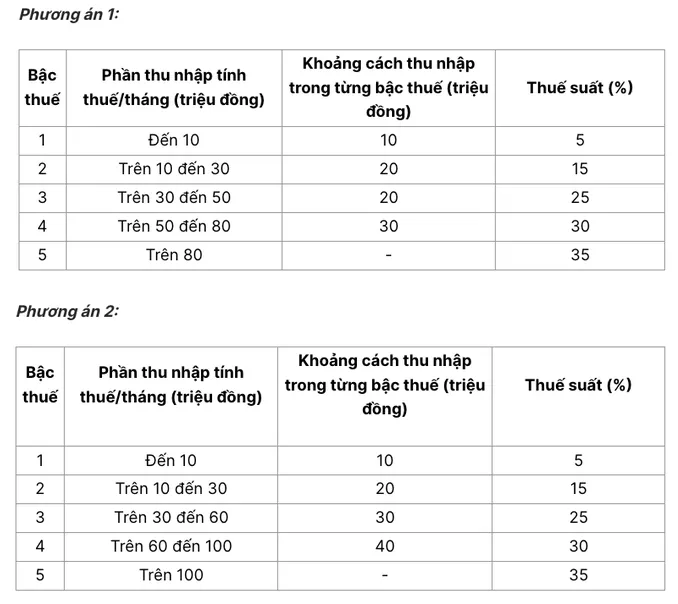

Tại dự thảo Dự án Luật Thuế thu nhập cá nhân (sửa đổi) trình Bộ Tư pháp thẩm định, Bộ Tài chính đề xuất phương án sửa đổi biểu thuế thu nhập cá nhân lũy tiến từ 7 bậc xuống còn 5 bậc, mức thuế suất cao nhất là 35%.

Hiện nay, biểu thuế lũy tiến từng phần với người làm công ăn lương gồm 7 bậc, với các mức thuế suất từ 5% đến 35%.

Bộ Tài chính cho biết, qua rà soát cơ cấu biểu thuế hiện nay, nghiên cứu xu hướng cải thiện về mức sống dân cư trong thời gian tới cũng như kinh nghiệm quốc tế, có thể nghiên cứu để cắt giảm số bậc thuế của biểu thuế hiện nay từ 7 bậc xuống mức phù hợp; xem xét nới rộng khoảng cách thu nhập trong các bậc thuế.

Bộ Tài chính đưa ra 2 phương án và trình Chính phủ thực hiện theo phương án 2.

Cơ quan này phân tích, với phương án 1, cá nhân có thu nhập tính thuế đang ở bậc 1 sẽ không bị ảnh hưởng (tuy nhiên với việc điều chỉnh mức giảm trừ gia cảnh thì cá nhân đang có thu nhập ở bậc 1 đều được giảm thuế); các cá nhân đang nộp thuế từ bậc 2 trở lên sẽ được giảm thuế so với hiện nay.

Ví dụ, cá nhân có thu nhập tính thuế 10 triệu đồng/tháng sẽ được giảm 250.000 đồng/tháng; cá nhân có thu nhập tính thuế 30 triệu đồng/tháng sẽ được giảm 850.000 đồng/tháng; cá nhân có thu nhập tính thuế 40 triệu đồng/tháng sẽ được giảm 750.000 đồng/tháng; cá nhân có thu nhập tính thuế 80 triệu đồng/tháng sẽ được giảm 650.000 đồng/tháng...

Đối với phương án 2, cơ bản cá nhân có thu nhập tính thuế từ 50 triệu đồng/tháng trở xuống sẽ được giảm thuế tương đương phương án 1. Đối với cá nhân có thu nhập tính thuế trên 50 triệu đồng/tháng thì mức độ giảm sẽ nhiều hơn phương án 1.

Bộ Tài chính cho biết, qua nghiên cứu kinh nghiệm quốc tế, một số nước trong khu vực vẫn đang quy định mức thuế suất ở bậc thuế cao nhất ở mức 35% (Thái Lan, Indonesia, Philippines), thậm chí ở mức cao hơn 45% (Trung Quốc, Hàn Quốc, Nhật Bản, Ấn Độ).

Việc điều chỉnh thuế suất theo 2 phương án nêu trên, đồng thời với việc điều chỉnh nâng mức giảm trừ gia cảnh, bổ sung thêm các khoản giảm trừ khác (y tế, giáo dục...), mức điều tiết thuế đã giảm, hỗ trợ cho người nộp thuế, đặc biệt với cá nhân có thu nhập ở mức trung bình, thấp sẽ chuyển sang diện không phải nộp thuế thu nhập cá nhân. Đối với cá nhân có thu nhập ở mức cao hơn, mức độ điều tiết thuế cũng giảm hơn so với hiện hành.

Ví dụ, cá nhân có một người phụ thuộc, có thu nhập từ tiền lương, tiền công 20 triệu đồng/tháng, hiện hành nộp thuế thu nhập cá nhân 125.000 đồng/tháng, khi thực hiện giảm trừ gia cảnh và biểu thuế theo phương án 2 sẽ không phải nộp thuế.

Nếu thu nhập 25 triệu đồng/tháng thì số thuế phải nộp từ 448.000 đồng/tháng hiện hành, giảm xuống còn 34.000 đồng/tháng (giảm khoảng 92%). Nếu thu nhập 30 triệu đồng/tháng thì số thuế phải nộp từ 968.000 đồng/tháng hiện hành, giảm xuống còn 258.000 đồng/tháng (giảm khoảng 73%)...

Bộ Tài chính dẫn báo cáo khảo sát mức sống dân cư năm 2024 của Cục Thống kê cho thấy thu nhập bình quân đầu người/tháng của Việt Nam trong năm 2024 (theo giá hiện hành) là 5,4 triệu đồng và nhóm hộ có thu nhập cao nhất (nhóm gồm 20% dân số giàu nhất - nhóm 5) có thu nhập bình quân là 11,8 triệu đồng/tháng/người.

Theo đó, mức giảm trừ cho người nộp thuế đề xuất 15,5 triệu đồng/tháng là gần 3 lần so với mức thu nhập bình quân đầu người, đồng thời cũng cao hơn mức thu nhập bình quân của nhóm 20% dân số có thu nhập cao nhất.

Việc điều tiết thuế cũng hướng tới nhóm người có thu nhập trung bình cao. Theo đó, mức thuế suất 5% ở bậc 1 áp dụng với thu nhập tính thuế từ 0 - 10 triệu đồng/tháng, tương đương với thu nhập từ tiền lương, tiền công của cá nhân có 1 người phụ thuộc từ 20 - 35 triệu đồng/tháng; mức thuế suất 15% ở bậc 2 áp dụng đối với thu nhập tính thuế từ 10 - 30 triệu đồng/tháng, tương đương với thu nhập từ tiền lương, tiền công của cá nhân có 1 người phụ thuộc từ 35 - 56 triệu đồng/tháng...

Do vậy, Bộ Tài chính trình Chính phủ thực hiện theo phương án 2.

Bình luận (0)